Currently Empty: 0 ﷼

اسیلاتور یا نوسانساز استوکاستیک (تصادفی) حاوی اطلاعاتی دربارهی مومنتوم یا نیروی حرکت قیمت است؛ این اندیکاتور قیمتهای پایانی (قیمت بسته شدن) یک دارایی را در طول یک چارچوب زمانی خاص، با بازهی قیمتی آن مقایسه میکند.

تاثیرپذیری اسیلاتور استوکاستیک برای نشان دادن پیشرفت قیمت با تغییر دورهی زمانی تغییر میکند. اسیلاتور استوکاستیک قیمت بسته شدن را برای محدودهی سقف تا کف در طول یک دورهی زمانی معین ارزیابی میکند. به طور کلی، از استوکاستیک برای تشخیص وضعیتهای اشباع خرید و اشباع فروش استفاده میشود.

اندیکاتور اسیلاتور استوکاستیک

فرض بگیریم اگر سقف قیمت ۱۱۰، کف قیمت ۱۰۰، و قیمت بسته شدن (قیمت پایانی) ۱۰۸ باشد، بازهی قیمتی یعنی اختلاف میان سقف و کف قیمت، ۱۰ خواهد بود؛ که در فرمول K% در مخرج قرار میگیرد. از طرفی، اختلاف بین قیمت بسته شدن و کف قیمت نیز ۸ است؛ که آن نیز در صورت کسر قرار میگیرد. ۸ تقسیم بر ۱۰ مساوی است با ۰.۸۰ یا ۸۰ درصد.

این عدد را در ۱۰۰ ضرب کنید تا به K% دست یابید – اگر قیمت بسته شدن (قیمت پایانی) ۱۰۳ بود، K% مساوی بود با ۰.۳۰ × ۱۰۰. هنگامی که قیمت بسته شدن به سقف قیمت نزدیک باشد، اسیلاتور استوکاستیک بیشتر از ۵۰ میشود، و اگر قیمت بسته شدن به کف نزدیک باشد، اسیلاتور استوکاستیک زیر ۵۰ میآید. K% زیر ۲۰ نشان میدهد قیمت در این دورهی مشخص به کف نزدیک بوده است و در وضعیت اشباع فروش قرار داریم. از سویی دیگر ، K% بالاتر از ۸۰ نیز نشان میدهد، طی یک دورهی مشخص، قیمت به سقف نزدیک بوده است و در وضعیت اشباع خرید قرار داریم.

اسیلاتور استوکاستیک در اواخر دههی ۱۹۵۰ توسط جرج لین معرفی شد. طبق تعریف جرج لین، اسیلاتور استوکاستیک ناحیهی قیمت پایانی (قیمت بسته شدن) سهام را در رابطه با حدود سقف و کف قیمت سهام، طی یک دورهی نامشخص (معمولا یک دورهی ۱۴ روزه) نشان میدهد.

به گفتهی جرج لین، اسیلاتور استوکاستیک به دنبال قیمت یا حجم بازار یا چیزهایی نظیر اینها نیست. بلکه به گفتهی وی، این اسیلاتور به دنبال سرعت یا قدرت قیمت است. همچنین، جرج لین معتقد است، تغییرات قدرت یا سرعت قیمت سهام به خودی خود میتوانند تخمینهای بازار را تغییر دهند.

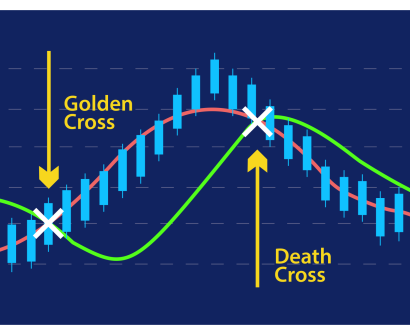

از این رو، هنگامی که اسیلاتور استوکاستیک واگراییهای گاوی (صعودی) یا خرسی (نزولی) را نشان میدهد، از آن میتوان برای پیشبینی بازگشتها استفاده کرد. در ضمن، این موضوع نخستین، واضحترین، و اساسیترین سیگنال معاملاتی است که جرج لین شناسایی کرده است.

محاسبهی اسیلاتور استوکاستیک

- K٪ مساوی است با ۱۰۰ × (کف ــ سقف) ÷ (کف – قیمت بسته شدن)

یا به عبارتی:

C یعنی قیمت پایانی، L یعنی کف قیمت، و H یعنی سقف قیمت، بازهی زمانی ۱۴ روزه

- D٪ مساوی است با میانگین متحرک سادهی ۳ روزهی K٪

- K٪ را در عدد ۱۰۰ ضرب میکنیم تا از حالت اعشاری خارج شود

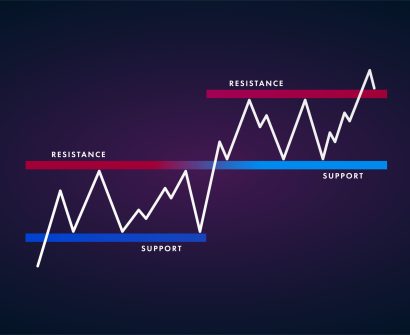

فرضیهی کلی این اندیکاتور بر این مبنا است که در بازاری که به سمت صعودی گرایش دارد، قیمتها به سقف نزدیک میشوند، و در بازاری که به سمت نزولی گرایش دارد، قیمتها به کف نزدیک خواهند بود؛ به عبارت دیگر، قیمت، چه در روند صعودی و چه در روند نزولی، به یک مقدار بیشینه (حداکثری یا حداقلی) میرسد و در آنجا دچار بازگشت یا اصطلاح خواهد شد. سیگنالهای معامله هنگامی ایجاد میشوند که K٪ از یک میانگین متحرک در ۳ دوره عبور کند؛ در این حالت، به آن D٪ گفته میشود.

استفاده از اسیلاتور استوکاستیک

سه نوع فوقالعاده از اسیلاتور استوکاستیک وجود دارد. به صورت پیشفرض، این سه نوع اسیلاتور عبارت هستند از اسیلاتور استوکاستیک سریع (۱۴،۳)، اسیلاتور استوکاستیک آهسته (۱۴،۳)، و اسیلاتور استوکاستیک کامل (۱۴،۳،۳). برای محاسبهی K٪ از همان چارچوب زمانی ۱۴ دورهای استفاده میکنیم. به خاطر داشته باشید، K٪ در اسیلاتور استوکاستیک سریع هموار نشده (unsmoothed) است – یعنی دادهها دارای نویز هستند؛ و K٪ در اسیلاتور استوکاستیک آهسته در یک میانگین متحرک ساده (SMA) ۳ روزه هموار شده است.

عدد «۳» در تنظیمات اسیلاتور استوکاستیک سریع و آهسته (۱۴،۳) دورهی زمانی میانگین متحرک برای D٪ را تنظیم میکند. معاملهگرانی که در این نمودارها به دنبال انعطافپذیری بالا هستند، اساسا میتوانند برای تنظیم چارچوب زمانی از اسیلاتور استوکاستیک کامل، برای K٪ از دادههای هموار (smoothing) و برای D٪ از میانگین متحرک ساده استفاده کنند.

به علاوه، این اندیکاتور را میتوانید بالا، پایین، یا پشت طرح اصلیتان تنظیم کنید. قرار دادن اسیلاتور استوکاستیک پشت قیمت، معاملهگران را قادر میسازد به آسانی نوسانهای اندیکاتور را با نوسانهای تخمینی هماهنگ کنند.

اصطلاحات مختلف مربوط به اسیلاتور استوکاستیک عبارت هستند از اشباع خرید و اشباع فروش، واگرایی گاوی خرسی (صعودی نزولی) و تنظیمات گاوی خرسی (صعودی نزولی). اشباع خرید به طور ضمنی به معنی حرکت صعودی تمام قیمتها؛ و اشباع فروش به معنی زیان و حرکت نزولی است.

در نقطهای که قیمت به چنین محدودههای بسیار بالا یا بسیار پایین برسد (بیشینهی قیمت)، احتمال بازگشت وجود دارد. با وجود این، با استفاده از شاخص قدرت نسبی (RSI) میتوان این بازگشت را تایید کرد.

وضعیت خاص گاوی یا صعودی هنگامی رخ میدهد که قیمتها به کف جدیدی سقوط کنند و همزمان اسیلاتور روندی نزولی را نشان ندهد. این وضعیت نشان میدهد قدرت خرسها در حال کاهش است، و گاوها یک بار دیگر خود را برای کنترل بازار آماده میکنند – معمولا این وضعیت خاص نشاندهندهی پایان یک روند نزولی است – منظور از خرسها یعنی معاملهگرانی که به دنبال کاهش قیمت هستند و منظور از گاوها یعنی معاملهگرانی که منتظر افزایش قیمت هستند.

وضعیت خاص خرسی برای شناسایی یک بازگشت احتمالی در الگوی گاوی یا صعودی در نظر گرفته میشود. در این شرایط، این وضعیت خاص هنگامی اتفاق میافتد که قیمت به سقف بالاتری برسد و اندیکاتور سقف پایینتری را نشان دهد.

اسیلاتورهای مومنتوم کار معاملهگران را برای رسیدن به سود آسانتر میکنند؛ به خصوص وقتی آنها با استفاده از این اسیلاتورها بتوانند بهترین زمان را برای ورود به بازار یا خروج از آن تشخیص دهند. این استراتژی تحقیقی میتواند معاملهگران را به روش آسانتری مجهز کند تا به وسیلهی آن بتوانند سود خود را افزایش دهند.

مزایا و معایب استوکاستیک

از جمله مزایا اندیکاتور استوکاستیک میتوان به سهولت استفاده از آن، قابلیت آن در نشان دادن سیگنالهای مختلف (اشباع خرید و فروش، واگرایی، الگوهای صعودی و نزولی)، قابلیت استفاده از آن در هر چارچوب زمانی، بهره بردن از استراتژیهای معاملاتی مختلف، قابلیت ادغام آن با سایر ابزارها، و دسترسی به آن در تمام پلتفرمهای تحلیلی اشاره کرد. هر چند، این اندیکاتور میتواند سیگنالهای نادرستی را نیز نشان بدهد، به خصوص زمانی که تنظیمات آن به درستی انجام نشده باشند. همچنین، برای اطمینان از دقت این اندیکاتور، لازم است آن را به همراه سایر اندیکاتورها به کار بگیرید – یعنی بهتر است صحت نتایج تحلیلتان را با استفاده از چند ابزار دیگر نیز امتحان کنید.