Currently Empty: 0 ﷼

برای ایجاد یک استراتژی معاملاتی سودآور باید از تمام ابزارهای لازم آگاهی داشته باشید و از آنها نهایت بهره را ببرید. در این مقاله، میخواهیم به بیان توضیحاتی دربارهی میانگین متحرک نمایی (EMA) بپردازیم.

میانگین متحرک نمایی (EMA) چیست؟

معامله در رمز ارزها نیازمند داشتن صبر کافی و اشتیاق برای یادگیری چیزهای جدید است. ایجاد یک استراتژی معاملاتی سودآور نیازمند آگاهی از تمام ابزارهای مربوط به معامله است – ابزارهایی که معاملهگران میتوانند حداکثر استفاده را از آنها ببرند. در این مقاله، میخواهیم دربارهی یکی از این ابزارها، یک اندیکاتور معاملاتی، به نام میانگین متحرک نمایی (EMA) توضیحاتی ارائه بدهیم.

میانگین متحرک نمایی (EMA) یک میانگین وزنی متحرک (WMA) است که به دادههای مربوط به آخرین قیمتها اهمیت بیشتری میدهد – به عبارت دیگر، به تغییرات قیمت در روزهای اخیر اهمیت بیشتری میدهد و ضریب (یا وزن) بیشتری برای آنها در نظر میگیرد. میانگین متحرک نمایی بر خلاف میانگین متحرک ساده (SMA)، با آخرین حرکات قیمت در بازار بهروزرسانی میشود. به همین دلیل، EMA در مقایسه با SMA واکنش سریعتری به آخرین تغییرات قیمت نشان میدهد.

فرمول مورد استفاده برای محاسبهی EMA شامل یک ضریب است – فاکتوری که تغییر در آن باعث ایجاد تغییراتی در سایر متغیرهای مربوطه میشود. محاسبهی EMA با SMA (میانگین متحرک ساده) آغاز میشود. SMA از طریق جمع قیمتهای پایانی دارایی (قیمتهای بسته شده در پایان یک روز یا در هر دورهی زمانی دیگر) و تقسیم آنها بر تعداد روزهای مشخص (دورهی زمانی پشت سر گذاشتهشده) به دست میآید. مثلا میانگین متحرک سادهی ۱۰ روزهی یک دارایی مساوی است با مجموعه قیمتهای پایانی ۱۰ روز گذشته، تقسیم بر عدد ۱۰.

نحوهی انجام محاسبات

محاسبهی میانگین متحرک نمایی (EMA) دارای سه مرحله است:

۱. محاسبهی میانگین متحرک ساده (SMA)

۲. محاسبهی ضریب برای وزندهی EMA

۳. محاسبهی EMA فعلی

فرمول ریاضی برای محاسبهی میانگین متحرک نمایی برای یک دورهی ۱۰ روزه به ترتیب زیر خلاصه شده است:

- SMA: مجموع قیمتهای بسته شدن دارایی در یک دورهی زمانی ۱۰ روزه ÷ ۱۰

- محاسبهی ضریب وزندهی: ۱۸.۱۸٪ یا ۰.۱۸۱۸ = [(۱ + ۱۰) ÷ ۲] = [(۱ + دورهی زمانی مشخص) ÷ ۲]

- محاسبهی EMA: (روز قبل) EMA + ضریب × [(روز قبل) EMA – قیمت بسته شدن]

برای میانگین متحرک نمایی در یک دورهی کوتاهتر در مقایسه با میانگین متحرک نمایی در یک دورهی بلندتر، وزن بیشتری به آخرین قیمتها (قیمتها در روزها یا دورههای اخیر) داده میشود. برای مثال، برای آخرین دادههای قیمتی برای یک EMA ده روزه از ضریب ۱۸.۱۸ درصد استفاده میشود؛ در حالی که برای EMA بیست روزه، فقط میتوان از ضریب وزندهی ۹.۵۲ درصد استفاده کرد. همچنین، در صورت استفاده از قیمت آغازین (قیمت باز شدن)، یا قیمت سقف، کف، یا میانه به جای استفاده از قیمت بسته شدن، تغییراتی جزئی در ورودی EMA ایجاد میشود.

البته، لازم نیست معاملهگران برای محاسبهی EMA، خود را به زحمت بیندازند، زیرا نرمافزارها این کار را به صورت خودکار انجام میدهند. با وجود این، برای آنکه هنگام معامله بتوانید شرایط بازار را بهتر قضاوت کنید، آگاهی از نحوهی محاسبهی این اعداد و ارقام برایتان ضروری است. مهمترین چیزی که کاربران باید از آن آگاه باشند، این است که چگونه از نوارهای میانگین متحرک در معامله در بستر دیجیتال استفاده کرد.

استفاده از EMA: نوارهای میانگین متحرک

میانگینهای متحرک معاملهگران را برای ایجاد استراتژی معاملاتیشان توانمند میسازند. برای دستیابی به دادههای میانگین متحرک، معاملهگران باید نوار یا باند میانگین متحرک را فعال کنند. نوار میانگین متحرک شمار زیادی از میانگینهای متحرک را در یک نمودار قیمت ترسیم میکند. این چارت دارای ظاهر پیچیدهای است که شامل خطوط مختلفی میشود.

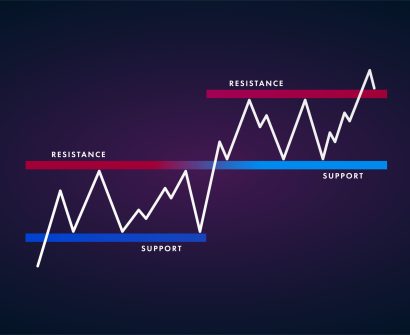

با وجود این، نوارها روش ساده و موثری را برای به تصویر کشیدن رابطهی پویا میان روندهای کوتاه، میان، و بلند مدت ایجاد میکنند. معاملهگران و تحلیلگران قیمت برای شناسایی نقاط عطف، تداومها، و وضعیتهای اشباع خرید/اشباع فروش بر این نوارها تکیه میکنند. این وضعیتها نواحی حمایت و مقاومت را تعریف، و قدرت روند قیمت داراییِ معاملهشده را اندازهگیری میکنند.

کاربران بعدا میتوانند شکل سهبعدی واضحی را ایجاد کنند که به نظر میرسد در یک نمودار قیمت، در حال جریان و پیچش است.

همین تعریف از ویژگی نوارهای میانگین متحرک – شکل سهبعدی که در یک نمودار قیمت دارای جریان و پیچش است – نشان میدهد، ساخت و تفسیر این نوارها چهقدر آسان است.

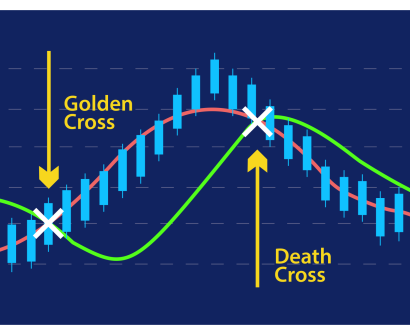

هرگاه خطوط میانگین متحرک در یک نقطه همگرا شوند، سیگنالهای خرید و فروش را ایجاد میکنند. هرگاه میانگینهای متحرک کوتاه مدت از پایین، میانگین متحرک بلند مدت را قطع کنند و به سمت بالا بروند، معاملهگران متوجه میشوند باید در این شرایط به سراغ خرید بروند. از سویی دیگر، زمانی باید سفارش فروش ایجاد شود که میانگینهای متحرک کوتاهتر، از سمت بالا، میانگینهای متحرک بلندتر را قطع کنند و به طرف پایین بروند.

چیزهای بیشتری دربارهی اندیکاتور EMA

برای ایجاد یک نوار میانگین متحرک، شمار زیادی از میانگینهای متحرک در طول دورههای زمانی به طور همزمان بر روی یک نمودار قیمت ترسیم میشوند. برخی از پارامترهای رایج شامل هشت میانگین متحرک یا بیشتر میشوند. محدودهی فواصل زمانی نیز از یک میانگین متحرک ۲ روزه تا میانگین متحرک ۲۰۰ یا ۴۰۰ روزه قابل تنظیم است. معاملهگران برای آنکه بتوانند به سادگی از این تحلیلها استفاده کنند، باید نوع میانگین متحرک را برای تمام EMAها در سراسر نوار ثابت نگه دارند.

هرگاه این نوار پیچ بخورد، یعنی تمام میانگینهای متحرک در یک نقطه از نمودار به یکدیگر نزدیک و همگرا میشوند. در این نقطه، قدرت روند احتمالا ضعیف میشود و یک بازگشت (reversal) را نشان میدهد. عکس این قضیه هم اتفاق میافتد؛ میانگینهای متحرک از یکدیگر جدا میشوند؛ این وضعیت نشان میدهد روند بازار قدرتمند یا در حال تقویت است.

از سویی دیگر، روند نزولی هنگامی مشخص میشود که میانگینهای متحرک کوتاهتر میانگینهای بلندتر را قطع کنند و به زیر آن بروند. در مقابل، روند صعودی هنگامی مشخص میشود که میانگینهای متحرک کوتاهتر میانگینهای متحرک بلندتر را قطع کنند و به بالای آن بروند. در طول این وضعیتها، میانگینهای متحرک کوتاهتر به عنوان اندیکاتورهای پیشرو عمل میکنند و میانگینهای بلندتر به سمت آنها میروند.

نوع و تعداد میانگینهای متحرک برای معاملهگران مختلف میتوانند بسیار متفاوت باشند. عمدتا، این اختلاف ریشه در استراتژیهای سرمایهگذاری مختلف میان معاملهگران، و اوراق بهادار یا شاخصهای اصلی دارد. میانگینهای متحرک نمایی از این جهت محبوب هستند که اهمیت بیشتری به قیمتهای جدید میدهند، و تاخیر کمتری نسبت به سایر میانگینها دارند. معمولا معاملهگران از هشت خط میانگین نمایی جداگانه استفاده میکنند که طول مدت آنها از چند روز تا چند ماه متفاوت است.

تجربه نشان داده است، سپردن معاملات به شانس، نه در کوتاه مدت و نه در بلند مدت، سودآور نیست. بنابراین، لازم است معاملهگران به سختی تلاش کنند تا یک استراتژی معاملاتی خوب ایجاد کنند یا آن را بهبود ببخشند.