Currently Empty: 0 ﷼

در این مطلب رهنمون کاملی در مورد تحلیل تکنیکال میانگین متحرک عرضه شده که برای همهی معاملهگران مفید خواهد بود.

میانگین متحرک(MA)

امروز، یکی از اندیکاتورهای تکنیکی در تحلیل فنی را مورد بحث و بررسی قرار خواهیم داد- میانگین متحرک. برویم با رهنمون تحلیل تکنیکال میانگین متحرک آغاز کنیم.

تحلیل تکنیکال میانگین متحرک

مطابق با ویکیپدیا میانگین متحرک، محاسبهای است که با ایجاد سریهای زیرمجموعهای مختلف از مجموعه کل دادهها برای آنالیز نکات دادهای انجام میشود. همچنین میتوان از آن به عنوان «میانه متحرک» و «میانه نورد» نام برد و نوعی فیلتر پاسخ ضربه محدود است. تغییرات شامل موارد زیر میباشند: شکلهای ساده، و تجمیعی یا وزنی.

محاسبه اصلی:

میانگین متحرک(MA) بسته به نوعش به شیوههای مختلف محاسبه میشود. بگذارید به یک میانگین متحرک ساده (SMA) امنیت با قیمتهای پایانی زیر طی ۱۵ روز نگاهی بیندازیم:

- هفته اول(۵ روز)- ۲۰، ۲۲، ۲۴، ۲۵، ۲۳

- هفته دوم(۵ روز)- ۲۶، ۲۸، ۲۶، ۲۹، ۲۷

- همچنین، هفته سوم(۵ روز)- ۲۸، ۳۰، ۲۷، ۲۹، ۲۸

یک میانگین متحرک ۱۰ روزه قیمت پایانی را برای ده روز اول به عنوان اولین نقطه داده، میانگینگیری خواهد کرد. نقطه داده بعدی به اولین قیمت سقوط خواهد کرد، قیمت را به روز ۱۱ اضافه کرده و میانگین میگیرد و همینطور مانند جدول زیر ادامه مییابد.

| روز | قیمت پایانی | SMA ۱۰ روزه |

ارزشهای عددی مورداستفاده برای SAM |

| ۱ | ۲۰ |

|

|

| ۲ | ۲۲ | ||

| ۳ | ۲۴ | ||

| ۴ | ۲۵ | ||

| ۵ | ۲۳ | ||

| ۶ | ۲۶ | ||

| ۷ | ۲۸ | ||

| ۸ | ۲۶ | ||

| ۹ | ۲۹ | ||

| ۱۰ | ۲۷ | ۲۵ | میانگین روز ۱ تا ۱۰ |

| ۱۱ | ۲۸ | ۲۵.۸ | میانگین روز ۲ تا ۱۱ |

| ۱۲ | ۳۰ | ۲۶.۶ | میانگین روز ۳ تا ۱۲ |

| ۱۳ | ۲۷ | ۲۶.۹ | میانگین روز ۴ تا ۱۳ |

| ۱۴ | ۲۹ | ۲۷.۳ | میانگین روز ۵ تا ۱۴ |

| ۱۵ | ۲۸ | ۲۷.۸ | میانگین روز ۶ تا ۱۵ |

علت استفاده از میانگین متحرک چیست؟

میانگینهای متحرک با ایجاد سریهایی از اعداد میانگین زیرمجموعههای مختلف مجموعه داده کامل کمک میکنند. چرا که مکمل مشخصهای برای درک هر زمان از چیدمان هستند، یک میانه متحرک میتواند غوغای ناهنجاریهای قراردادی و استرس الگوهای خط سیر طولانی را برطرف کند.

محققان تخصصی و معاملهگران بورس اوراق بهادار از نقاط میانه متحرک در بسیاری ابزارها استفاده میکنند که تعداد قابل توجهی از آنها بدون کاربردشان قابل تصور نیستند. به ندرت هیچ اندیکاتوری تا این اندازه ثابت بوده است.

هزینههای اوراق بهادار و برآوردهای پروندهها ناپایدار و متغیر است و کارگزاران را وادار میکند تا هر موقعیت مطلوبی را جستجو کنند که به آنها امکان کاهش خطر و بهبود احتمال سود را بدهد. ظن اساسی تحقیقات تخصصی بر این است که اجرای کار در گذشته میتواند توسعههای آینده را تعلیم دهد. نقاط میانه متحرک عملکردی مهم در تضمین الگوهای ارزشی گذشته است.

نحوهی استفاده از میانگینهای متحرک

بخشی از ارکان اساسی میانگین متحرک، تشخیص الگوها و وارونگیها، سنجش کیفیت انرژی سود و تصمیمگیری نواحی بالقوه در جایی است که یک مزیت، پشتیبانی یا مخالفت را کشف خواهد کرد. در این بخش، توجه را بدین سمت معطوف میکنیم که چگونه دورههای منحصر به فرد میتوانند انرژی را شناسایی کنند و چگونه نقاط میانه متحرک میتوانند در تصمیمگیری نحوهی قرارگیری دستورات توقف ضرر مفید باشند.

به علاوه، ما بخشی از ظرفیتها و محدودیتهای نقاط میانه متحرک را موردبررسی قرار خواهیم داد که هنگام استفاده از آنها به عنوان عنصری از یک روند تبادلی باید به آنها فکر کرد.

روند

میانگینهای متحرک روندهای قیمت کالا را برای معاملهگرانی شناسایی مینمایند که روندها را در استراتژیهای معاملاتیشان لوریج میکنند. به عنوان یک اندیکاتور تاخیری، میانگینهای متحرک، روندهای جدید را پیشبینی نمیکنند اما روندها را به محض ایجاد، مورد تائید قرار میدهند.

شتاب حرکت(مومنتوم)

هنگامی که معاملهگر به دورههای زمانی مورد استفاده در ایجاد میانگین توجه دقیق میکند، بینشهای ارزشمندی در مورد انواع مختلف شتاب حرکت به دست میآید. برای یافتن حرکت کوتاهمدت یک کالا، معاملهگر به میانگینهای متحرکی که بر دورههای زمانی ۲۰ روزه یا کمتر تمرکز دارند، توجه میکند.

شتاب متحرک میانمدت با مشاهدهی میانگینهای متحرک با دورههای ۲۰ تا ۱۰۰ روزه اندازهگیری میشود. هر میانگین متحرک، متشکل از دورههای بیشتر از ۱۰۰ روز میتواند برای اندازهگیری شتاب متحرک بلندمدت یک کالا استفاده شود.

بخشی از ارکان ضروری میانگین متحرک، تشخیص الگوها و وارونگیها، سنجش کیفیت انرژی سود و تصمیمگیری نواحی بالقوه در جایی است که مزیت، پشتیبانی یا مخالفت را کشف خواهد کرد. در این بخش، توجه را بدین سمت معطوف میکنیم که چگونه دورههای منحصر به فرد میتوانند انرژی را شناسایی کنند و چگونه نقاط میانه متحرک میتوانند در تصمیمگیری تعیین دستورات توقف ضرر مفید باشند.

به علاوه، ما بخشی از ظرفیتها و محدودیتهای نقاط میانه متحرک را موردبررسی قرار خواهیم داد که هنگام استفاده از آنها به عنوان عنصری از یک روند تبادلی باید به آن فکر کرد.

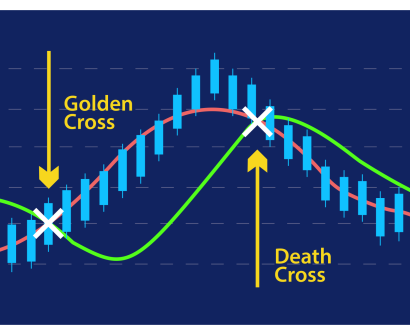

براساس شکل زیر، شتاب حرکت قدرتمند رو به بالا زمانی قابل مشاهده خواهد بود که میانگینهای کوتاهمدتتر بالای میانگینهای بلندمدت قرار گیرند. لذا، دو میانگین باید یک واگرا داشته باشند. به علاوه، زمانی که میانگین کوتاهمدتتر در زیر میانگینهای بلندمدت قرار دارند، شتاب حرکت رو به پائین محقق میشود. این دو نمودار را در زیر مشاهده کنید.

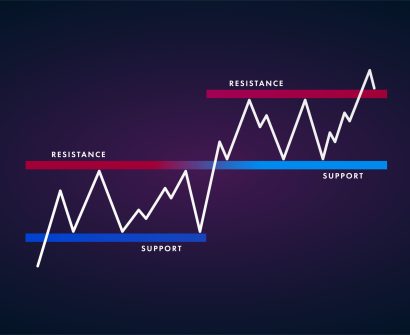

حمایت

استفاده منظم دیگر از نقاط میانگین متحرک در تصمیمگیری پشتیبانیهای ارزشی بالقوه است. نیازی به دخالت زیادی در مدیریت نقاط میانه متحرک نیست تا متوجه شویم که کاهش هزینه یک سود، مکررا متوقف میشود و ابعاد غیرقابل تشخیص از یک میانه لازمالاجرا به اجرا در بُعد قابلتشخیص تبدیل میشود.

به عنوان مثال، در نمودار شرکت مایکروسافت (MSFT) که در شکل ۳ نشان داده شده است، میتوانید ببینید که بین اواخر سال ۲۰۱۶ و فوریه ۲۰۱۸ ، نقاط میانه متحرک ۵۰ روزه و ۷۵ روزه میتوانند قیمت را افزایش دهند. کارگزاران متعددی حرکت سریع را خارج از محدودهی نقاط میانگین متحرک اصلی در سر دارند و سایر اندیکاتورهای تخصصی را به عنوان اثبات حرکت عادی مورداستفاده قرار خواهند داد.

مقاومت

زمانی که قیمت یک دارایی به زیر سطح تاثیرگذار حمایت میرسد، درنظرگرفتن عمل میانگین به عنوان مانعی قدرتمند برای سرمایهگذاران در عقب راندن قیمت به بالای میانگین، کار متداولی است.

همانطور که از پائین نمودار جنرال الکتریک مشهود است، این تناقض به طور منظم توسط معاملهگران به عنوان علامتی برای دریافت مزایا یا پایاندادن به هر موقعیت طولانیمدت جاری مورد استفاده قرار میگیرد. بسیاری از معاملهگران کوتاهمدت، در عوض این نقاط میانه را به عنوان شیوهای مورداستفاده قرار خواهند داد که بر این حقیقت پرتو افکند که قیمت مکرراْ خارج از محدوده تناقض بوده و با پایینآمدن تمایل آن، به حرکت در میآید.

در صورتی که شما یک متخصص مالی هستید که موقعیتی طولانی در مزیتی دارید که در زیر نقاط میانه متحرک اصلی درحال تبادل هستند، مشاهدهی دقیق این ابعاد در زمینههایی میتواند بیشترین فایده را برای شما داشته باشد که میتوانند به طور فوقالعادهای بر برآورد شما تأثیر بگذارند.

حد ضرر (استاپ لاس)

گرایشهای حمایت و مقاومت نقاط میانه متحرک از آنها دستگاهی افسانهای برای نظارت بر خطر میسازد. قابلیت نقاط میانه متحرک برای تشخیص کلید تعیین دستور حد ضرر، معاملهگران را قادر میکنند تا موقعیتهای درحال از بین رفتن را پیش از آنکه بتوانند بزرگتر شوند، سریعا تغییر جهت دهند.

همانطور که در شکل ۵ مشهود است، معاملهگرانی که موقعیت بلندمدت در سهام دارند و ترتیب حد ضرر را در زیر اجرای نقاط میانه قرار میدهند میتوانند مقدار زیادی پول نقد در ذخیرهشان نگه دارند. استفاده از نقاط میانه متحرک جهت قراردادن دستور حد ضرر برای هر شیوه تبادل موثر، حیاتی است.

سیستم دیگر، به کارگیری دو نقطه میانه متحرک برای یک نمودار است: یکی بلندتر و یکی کوتاهتر. زمانی که MA کوتاهمدت، MA بلندمدت را قطع میکند، این یک نقطهی خرید است، در حالی که نشان میدهد الگو درحال حرکت است. این نقطه «تقاطع طلایی» نامیده میشود.

در اتریوم، زمانی که MA کوتاهمدت، MA طولانیمدت را از پائین قطع میکند، یک تکان متحرک است که نشان میدهد الگو به سمت پائین درحال حرکت است. این نقطه «تقاطع مرده/مرگ» نامیده میشود.

انواع میانگینهای متحرک

سه نوع از معروفترین نقاط میانی متحرک به شرح زیر است:

- ۱) میانگین متحرک ساده (SMA)

- ۲) میانگین متحرک نمایی (EMA)

- ۳) میانگین متحرک خطی وزنی

درحالی که شمارش این نقاط حرکتی نوسان دارد، آنها همچنین برای کمک به کارگزاران در تشخیص الگوهای ارزشی خط سیر کوتاه، متوسط، و بلند مدت کمک میکنند.

میانگین متحرک اصلی

شناختهشدهترین نوع میانگین متحرک، میانه متحرک مستقیم است. این میانگین کل اکثریت بهاهای تمامشده در یک روز و دوره را میگیرد. تقسیمات نتایجی هستند که با عدد مجموع هزینههای به دستآمده در محاسبه مورداستفاده قرار گرفتهاند.

برای مثال، یک میانه متحرک مستقیم ۱۰ روزه، ۱۰ بهای تمامشده آخر را میگیرد و آنها را بر ۱۰ تقسیم میکند.

میانگین متحرک ۵۰ روزه نسبت به ارزشهای عددی از میانگین ۲۰۰ روزه، پذیراتر است. وقتی تمام موارد گفتهشده انجام شود، معاملهگران میتوانند پاسخدهی میانه متحرک را با کاهش دوره زمانی بسازند و پیشرفتها را با امتداد زمان، هموار کنند.

مفسران میانه متحرک اصلی در پرتو این حقیقت، اعتبار اجتنابناپذیری را میبینند. اینکه هر نقطه در آرایش اطلاعات، تاثیر مشابهی بر نتیجه دارد باعث می شود کمتر به ذهن خطور کند که در چه ترتیبی اتفاق میافتد.

برای مثال، ارزش عددی که ۱۹۹ روز پیش، جهش به بالا داشته، یک روز قبل تاثیر مشابهی را در یک میانگین متحرک ۲۰۰ روزه داشته است. این واکنشها به معاملهگران امکان تشخیص انواع مختلف نقاط میانه متحرک موردنظر و همچنین توجه به این مسائل و نیز محاسبه بسیار دقیق را میدهد.

میانگین وزنی مستقیم

میانه وزنی مستقیم، به طور عادی ناچیزترین مقدار میانه متحرک اصلی است. این میانه، کل هر یک از بهاهای تمام شده واحد را میگیرد، در موقعیت نقطه اطلاعات ضرب، و بر تعداد دورهها تقسیم میکند.

برای مثال، میانه وزنی مستقیم پنج روزه بهای تمامشده فعلی را میگیرد و در پنج ضرب میکند. قیمت نهایی دیروز را منهای چهار کرده و بعد مجموع را بر پنج تقسیم میکند. درحالی که این به حل مساله با میانه متحرک اصلی کمک میکند، اکثر کارگزاران نوع بعدی میانگین متحرک را به عنوان بهترین جایگزین انتخاب کردهاند.

میانگین متحرک نمایی

میانه متحرک نمایی، محاسبهی تصاعدی و گیج کنندهای را به کار میگیرد. این اساساً برای هموارسازی اطلاعات و قراردادن اهمیت بیشتر بر تمرکزات اطلاعات بعدی است. معاملهگران بایستی به خاطر داشته باشند که EMA با توجه به میانه متحرک مستقیم نسبت به دادههای جدید به طور تصادفی پذیراست. این باعث میشود میانهی متحرک، تصمیمگیری برای برخی معاملهگران تخصصی ایجاد کند.

میانگینهای متحرک ساده متداول

میانههای متحرک علاوه بر تشخیص الگوهای فعلی و سطوح پشتیبانی یا مانع، برای ایجاد علائم واقعی مبادله کاربردی هستند.

شیب میانه متحرک به عنوان ابزار بررسی کیفیت الگو مورداستفاده قرار میگیرد. در واقع، نیروی زیادی بر اشارهگرها وجود دارد (همانطور که در بخش بعد خواهیم یافت) جهت تصمیم گیری در مورد کیفیت یک الگو نگاهی به شیب میانه عادی داشته باشید.

بسیاری از بررسیکنندگان تخصصی اغلب به نقاط میانه متحرک مختلف نظر دارند، در حالی که چشمانداز خود را از الگوهای خط سیر طولانی چارچوببندی میکنند. زمانی که یک میانه متحرک آنی طی خط سیر طولانی به طور عادی حرکت میکند، نشان میدهد که الگو، بالاتر یا صعودی است. علاوه بر این، شیوهی دیگری برای نقاط میانه متحرک گذرا زیر نقاط میانه متحرک با خط سیر طولانی است.

نقاط میانه متحرک همچنین میتوانند برای تشخیص وارونگیهای شیب به چند روش مختلف استفاده شوند:

تقاطع ارزش:

ارزش متقاطع میانه متحرک میتواند به عنوان یک شاخص افسانهای تبدیل الگویی باشد. درحالی که ارزش متقاطعشده طی میانه متحرک، شکست صعودی رو به جلو را نشان میدهد.

به طور منظم، معاملهگران یک میانه متحرک با مدت زمان طولانی را برای اندازهگیری این هیبریدها مورداستفاده قرار میدهند. از آنجا که قیمت غالباْ تا حد امکان با نقاط میانه متحرک کوتاهمدتتر ارتباط برقرار میکند، برای استفاده روزمره غوغای زیادی به پا کرده است.

تقاطع مادر

نقاط میانه متحرک آنی که نقاط میانه متحرک بلندمدت را از پائین قطع میکنند، به طور منظم نشانگر یک تبدیل رو به افول هستند. حال آنکه ترکیب میانه عادی گذرا طی یک میانگین متحرک بلندمدت میتواند پیش از شکست موج بالاتر رود. تفکیکهای بلندتر بین نقاط میانه متحرک، وارونگیهای بلندمدتتری را نیز پیشنهاد میکند.

برای مثال، یک هیبرید میانه متحرک ۵۰ روزه با میانگین متحرک ۲۰۰ روزه. این میانه پرچمی به گل نشستهتر از هیبرید متحرک ۱۰ روزه با میانگین متحرک ۲۰ روزه دارد.

در نهایت، نقاط میانه متحرک میتوانند برای شناسایی نواحی کمک و مانع، اجرا شوند. برای مثال، نقاط متحرک بلندمدت، میانه متحرک ۲۰۰ روزه نواحی کمک و مانع برای سهام را نظارت میکنند. سیری طی میانه متحرک باارزش اغلب به عنوان سیگنالی برای معاملهگران متخصص مورداستفاده قرار میگیرد که الگو در حال تغییر است.

بهترین سطوح MA ؟

- تفاوتهای بین EMA و SMA .

- مزایا و معایب EMA و SMA.

- پیشبینی خودکار

- بهترین دورههای میانگین متحرک برای معامله روزانه

- بهترین دورهها برای معامله نوسانی

- مسیر روند و فیلتر

- تقاطع طلایی و تقاطع مرگ

قوانین اصلی برای معامله با SMA

دو طراحی تبادلی معروف که نقاط میانه متحرک مستقیم را مورداستفاده قرار میدهند تقاطع مرگ و تقاطع طلایی را به مشارکت میگیرند. تقاطع مرگ زمانی واقع میشود که میانه متحرک مستقیم ۵۰ روزه، میانگین متحرک ۲۰۰ روزه را در زیر قطع میکند. این به عنوان حرکت رو به نزولی درنظر گرفته میشود که در آینده باعث ضرر است.

تقاطع طلایی زمانی واقع میشود که میانه متحرک گذرا یک میانگین بلندمدت را قطع میکند. چرا که با درجات بالای تبادل تقویتشده میتواند بعدا باعث حصول سود و منفعت گردد. انواع مختلفی از نقاط میانه متحرک وجود دارند از قبیل میانه متحرک نمایی(EMA) .

نتیجهگیری

نقاط میانه متحرک دارایی سرگرم کنندهای برای معاملهگرانی هستند که اوراق بهادار را تفکیک میکنند. آنها نگاهی سریع به الگوی کلی و کیفیت الگو دارند. همچنین، یک سیگنال مبادلهی صریح برای معکوسها یا شکستها محسوب میشوند. شناختهشدهترین بازههای زمانی که هنگام ایجاد نقاط میانه متحرک مورداستفاده قرار میگیرند، نقاط میانی متحرک ۲۰۰، ۱۰۰، ۵۰، ۲۰ و ۱۰ روزه هستند.

میانه متحرک ۲۰۰ روزه مقیاس مناسبی برای تخصیص زمان یک ساله است. حال آنکه نقاط میانه متحرک کوتاهتر برای تخصیصهای زمانی کوتاهتر مناسب هستند. این نقاط میانه متحرک معاملهگران را قادر میسازند تا بخشی از مشکل را هموارسازی کنند. این نوع میانگینها اساساً در تحولات ارزشی روزمره یافت شده و به آنها تصویر شفافتری از الگو میدهد.

در بخشهای بعدی، قسمتی از روشهای جایگزین مورد استفاده برای تأیید هزینه و طرحهای توسعه را بررسی خواهیم کرد. همچنین میتوانید بخوانید:

- آیا به دنبال شروع تجارت بیت کوین هستید؟

- آیا از مزایا و خطرات تجارت فارکس با بیت کوین اطلاع دارید؟

- آیا هر یک از این استراتژیهای معاملاتی روز رمز ارز را امتحان کردهاید؟

- ۱۰ مورد از بهترین معاملهگران ارزهای دیجیتال که باید در سال ۲۰۱۹ دنبال شوند