Currently Empty: 0 ﷼

فیبوناچی (Fibonacci)

ابزاری محبوب در میان معاملهگران رمز ارز است. این ابزار به معاملهگران کمک میکند، زمانهای درست را برای خرید و فروش داراییهای مورد معاملهشان کشف کنند.

با توجه به تغییرات تصادفی قیمت در بازار رمز ارزها، این ابزار برای معاملهگران رمز ارز بسیار مناسب است. دنبالهی اعداد فیبوناچی یک نسبت ۶۱.۸ درصد را تولید میکند که از آن به عنوان میانگین طلایی نام میبرند. متخصصان نشان دادهاند، دنبالهی فیبوناچی عموما در ساختارهای هندسی طبیعی از جمله پوست حیوانات، ساختار DNA و پوستههای مارپیچی صدفهای دریایی یافت میشود. این نسبت طلایی در رفتار انسان نیز کاربرد دارد.

تعریف

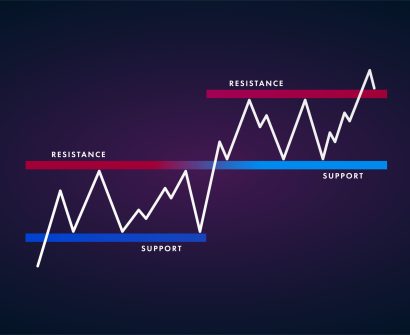

فیبوناچی اصلاحی (Fibonacci retracement) به نواحی حمایت یا مقاومت قیمتها اشاره دارد. در واقع، تحلیل بازار به وسیلهی اندیکاتور فیبوناچی عبارت است از شناسایی سطوح بالقوهی مقاومت و حمایت بر اساس روندهای گذشتهی قیمت و بازگشتهای آن. رایجترین سطوح کاربردی فیبوناچی عبارت هستند از ۲۳.۶٪، ۳۸.۲٪، ۵۰٪، ۶۱.۸٪ و ۱۰۰٪. این سطوح ایستا یا استاتیک هستند؛ از این رو، شناسایی آنها آسان است. آنها نقاط عطفی را نشان میدهند که معاملهگران را در پیشبینی نقاطی که احتمالا جهش یا شکست قیمتها اتفاق میافتد، راهنمایی میکنند.

این نقاط به معاملهگران نشان میدهند چه وقت سفارش خرید بدهند یا چه وقت روند بازار صعودی میشود و آنها باید عقبنشینی کنند. سطوح اصلاحی فیبوناچی در طول روندهای نزولی نشاندهندهی زمان مناسب برای ورود به پوزیشن شورت هستند.

مزایای استفاده از اندیکاتور فیبوناچی اصلاحی

وقتی شواهد و قرائن بازار در یک محدودهی قیمتی به شما میگویند وارد پوزیشن شورت بشوید، ابزار فیبوناچی میتواند به تایید یا رد این تصمیم کمک کند. به علاوه، سطوح فیبوناچی حدود قیمتی را به شما نشان میدهند که در آنها، باید در شروع معاملات احتیاط بسیار بالایی به خرج دهید.

استفاده از ابزار فیبوناچی

از سطوح فیبوناچی اصلاحی میتوان برای تخمین نواحی حمایت یا مقاومت بالقوه استفاده کرد. معاملهگران میتوانند با این انتظار وارد بازار شوند که بازار الگوهای اصلی خود را همواره از سر میگیرد. ابزار فیبوناچی میتواند مکمل این سیستم باشد و اهداف سود مبتنی بر سطوح فیبوناچی را در اختیار آنها قرار دهد.

فیبوناچی انبساطی یا گسترشی شامل سطوحی هستند که از تراز استاندارد ۱۰۰٪ عبور میکنند و معاملهگران با استفاده از آنها میتوانند نقاط ورود خود را گسترش دهند و راههای بالقوهی فوقالعادهای را برای معامله بر اساس الگوها به دست بیاورند. سطوح اصلی افزایشی فیبوناچی عبارت هستند از ۱۶۱.۸٪، ۲۶۱.۸٪ و ۴۲۳.۶٪.

به مثال زیر توجه کنید که از نمودار روزانهی EUR/USD استفاده کرده:

این نمودار نمونهای از سطوح گسترشی فیبوناچی را نشان میدهد.

با توجه به سطح گسترشی فیبوناچی که در نمودار EUR/USD بالا رسم شده است، میتوان مشاهده کرد، هدف قیمت بالقوه برای معاملهگری که یک پوزیشن شورت (short position) را از اصلاحی ۳۸ درصد، که پیشتر در مورد آن توضیح داده شد، حفظ میکند، پایینتر از سطح ۱۶۱.۸٪ در ۱.۳۱۹۵ قرار میگیرد.

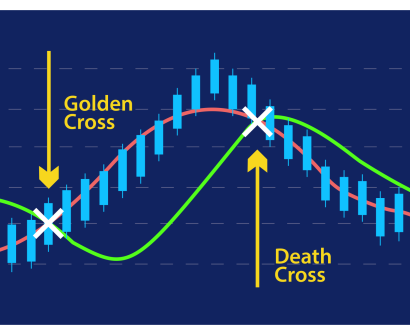

استراتژیهای معاملاتی

کاربرد فیبوناچی اصلاحی معمولا بر این فرضیه استوار است که همه چیز در بازار بر اساس یک الگو اتفاق میافتد و تکرار میشود. در این شرایط، معاملهگران یک اصلاح را که در داخل یک الگو رخ میدهد، تحت نظر قرار میدهند و تلاش میکنند با استفاده از سطوح فیبوناچی، مسیر امنی را به سمت الگوی اصلی ایجاد کنند؛ یعنی بر اساس دنبالهی اعداد فیبوناچی، الگوی تکرارشونده را شناسایی کنند.

اساسا، معاملهگرانی که این تکنیک را به کار میبرند، تصور میکنند قیمت به احتمال زیاد در سطوح فیبوناچی کمی شناور میماند و سپس به الگوی اصلی باز میگردد.

برای مثال، در نمودار روزانهی EUR/USD زیر، شاهد روند نزولی قابل ملاحظهای هستیم که در می ۲۰۱۴ آغاز شد (نقطهی A). قیمت تا ماه ژوئن نزولی بود (نقطهی B) و با بُعد اصلاحی فیبوناچی برای حرکت نزولی، روند صعودی در پیش گرفت و تقریبا به ۳۸.۲٪ رسید.

در این موقعیت، ۳۸.۲٪ نقطهی مناسبی برای اتخاذ پوزیشن شورت با هدف بهرهگیری از تداوم روند نزولی است که از ماه می آغاز شد. جای هیچ تردید وجود ندارد که بسیاری از معاملهگران، به همین ترتیب، سطح اصلاحی ۵۰٪ را مد نظر قرار میدهند.

با این حال در این موقعیت در سطح اصلاحی ۶۱.۸٪، بازار به اندازهی کافی برای تحقق اهدافِ قیمت، گاوی یا صعودی نیست. در عوض، قیمت در EUR/USD پایینتر آمد، به روند نزولی ادامه داد، و با همان حرکت اصلی و آرام به کف قبلی رسید.

به خاطر داشته باشید، وقتی قیمت به یک سطح فیبوناچی برسد و اگر سیگنالهای خاصی نیز وجود داشته باشند، احتمال وقوع یک بازگشت افزایش مییابد. از جمله سایر نشانههای خاص مورد استفاده و مرتبط با سطوح فیبوناچی عبارت هستند از کندل (نمودار شمعی)، خطوط روند، حجم معاملات، اسیلاتورهای مومنتوم، و میانگینهای متحرک. شمار قابل توجهی از نشانههای تاییدکننده در این بازی یک نقطهی بازگشت قدرتمند و تدریجی را نشان میدهند.

فیبوناچی اصلاحی از ابزارهای مرتبط با دستهبندی پول نظیر سهام، محصولات، و معامله از راه دور استفاده میکند. به علاوه، آنها در بازههای زمانی متعدد کار میکنند. با این حال، درست مانند سایر نشانههای خاص، صحت این اطلاعات تخمینی نیز به دورهی زمانی مورد استفاده بستگی دارد؛ البته، تاکید بیشتری بر دورههای زمانی بلند مدت وجود دارد.

به این ترتیب، برای مثال، یک اصلاحی ۳۸٪ در بازههای هفت روز، در مقایسه با اصلاحی ۳۸٪ روی یک نمودار پنج دقیقهای، بدون شک دارای بُعد تخصصیتر و دقیقتری است.

سطوح فیبوناچی مورد استفاده در بازارهای مالی

ابعاد به کار رفته در فیبوناچی اصلاحی، با توجه به معاملات، اعدادی تصادفی نیستند، بلکه آنها بر اساس روابط علمی میان اعداد یک گروه به دست میآیند. فرضیهی درخشان نسبت فیبوناچی ۶۱.۸٪ ریشه در این مسئله دارد که اگر هر عددی را در دنبالهی فیبوناچی بر عدد بعد از خود تقسیم کنید، به ۶۱.۸ خواهید رسید.

برای مثال، ۸۹ تقسیم بر ۱۴۴ میشود ۰.۶۱۸۰. نسبت ۳۸.۲٪ نیز از تقسیم یک عدد در دنبالهی فیبوناچی بر دو عدد بعد از آن به دست میآید. مثلا، ۸۹ تقسیم بر ۲۳۳ میشود ۰.۳۸۱۹. نسبت ۲۳.۶٪ نیز به همین شکل، از تقسیم هر عدد در دنبالهی فیبوناچی بر ۳ عدد بعد از خود حاصل میشود. برای مثال، ۸۹ تقسیم بر ۳۷۷ میشود ۰.۲۳۶۰.

سطوح اصلاحی فیبوناچی با در نظر گرفتن بالاترین و پایینترین نقطه در نمودار و تعیین نسبتهای کلیدی فیبوناچی ۲۳.۶٪، ۳۸.۲٪ و ۶۱.۸٪ بر سطحی صاف ترسیم میشوند و ایجاد یک شبکه میکنند. از این خطوط مسطح برای شناسایی نقاط بازگشت احتمالی قیمت استفاده میشود.

سطح اصلاحی ۵۰٪ معمولا در شبکهای از سطوح فیبوناچی گنجانده میشود که میتوان آن را با استفاده از نمودار رسم کرد. با اینکه سطح اصلاحی ۵۰٪ بر اساس اعداد فیبوناچی به دست نمیآید، عموما به عنوان یک سطح بازگشت بالقوهی مهم تلقی میشود؛ این سطح در تئوری داو (Dow Theory) و پس از آن، توسط ویلیام دلبرت گان به شکل قابل ملاحظهای مورد توجه قرار گرفت.

محاسبهی پایه

برای به دست آوردن نتیجهی دلخواه از این اندیکاتور، میتوانید با در نظر گرفتن دو نقطهی سقف و کف در یک نمودار سهام و جداسازی عمودی بخشی از آن نمودار به وسیلهی نسبتهای کلیدی فیبوناچی (۲۳.۶، ۳۸.۲ یا ۶۱.۸) از فیبوناچی اصلاحی استفاده کنید.

مسلما این تنها گزینهی شما نیست. برای انجام یک بررسی قطعی و مشخص که به اندازهی قابل توجهی نیاز به تلاش کمتر داشته باشد، بسیاری از شرکتهای مربوط به بازار سرمایه، نظیر Investing.com و The Pattern Trapper ابزارهای آنلاین و رایگانی را برای تخمین بازار به کاربران ارائه میدهند.

شما فقط باید به سادگی کفها و سقفهای قیمت را وارد کنید، و این سیستمها به صورت خودکار سطوح اصلاحی را برای شما نشان میدهند، و در پیشبینی الگوهای صعودی و الگوهای نزولی به شما کمک میکنند.

قوانین پایه برای معامله با میانگین متحرک ساده (SMA)

از فیبوناچی اصلاحی میتوان در یک روند صعودی استفاده کرد. نقطهی سقف را A و نقطهی کف را B در نظر میگیریم. از معادله استفاده کنید (یعنی A را از B کم کنید)، آن را با نسبت فیبوناچی جمع ببندید، و حاصل را به B بیفزایید.

بیشتر وبسایتهای پیشبینی بازار ابزار فیبوناچی اصلاحی را در اختیار کاربران میگذارند. در این وبسایتها، ابزار مورد نظر را انتخاب کنید و روی گزینهی قیمت کلیک کنید. سپس، آن را با استفاده از موس تا کف قیمت بکشید (درگ کنید). تمام سطوح فیبوناچی به طور طبیعی برایتان مشخص میشوند.

احتیاط

هیچ تضمینی وجود ندارد که در یک سطح اصلاحی فیبوناچی عقبنشینی در قیمت رخ دهد. این احتمال وجود دارد که الگوی به دست آمده بر اساس سطوح اصلاحی فیبوناچی عملی و کاربردی باشد. این تخمینها ممکن است به هیچ عنوان، تاثیری بر قیمت پایانی (قیمت بسته شدن) نداشته باشند.

نتیجهگیری

سطوح نسبی فیبوناچی معمولا نقاط بازگشت را با دقت عجیبی نشان میدهند. به هر صورت، معامله با آنها سختتر از آن چیزی است که به نظر میرسد. بهترین روش استفاده از آنها این است که اعداد و ارقام به دست آمده را با یک روش جامعتر ترکیب کنید. به علاوه، انجام تحقیقات کامل برای تبدیل نقاط مختلف به اطلاعاتی که نشاندهندهی نواحی بالقوهی بازگشت هستند، عموما باعث انجام معاملاتی امنتر با سود بالقوهی بیشتر خواهد شد.