Currently Empty: 0 ﷼

اندیکاتورهای وسعت بازار ابزارهای بررسی تخصصی نوآورانهای هستند که حرکت بازار را مورد ارزیابی قرار میدهند و به معاملهگران در تشخیص صعودی، نزولی، یا خنثی بودن بازار، کمک میکنند.

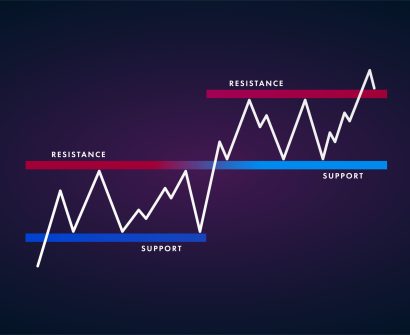

این ابزارها سطح حمایت را در یک روند افزایشی یا کاهشی ارزیابی میکنند، فارغ از آنکه آیا این روندها مبتنی بر وسعت بازار هستند یا خیر؛ و اینکه آیا بازار مستعد پیشرفت است یا خیر. نشانههای وسعت بازار دیدگاه جدیدی را به معاملهگران ارائه میدهند؛ دیدگاهی که شاید از طریق سایر نشانههای مختلف نتوان به آن رسید.

به این ترتیب، این اندیکاتورها تخمینهایی را از وضعیت بازار در اختیار معاملهگران قرار میدهند و آنها را قادر میسازند به درک کلی از نحوهی کارکرد بازار دست یابند. اندیکاتورهای وسعت بازار را معمولا با سایر نشانههای بازار ترکیب میکنند تا بتوانند الگوی به دست آمده را تایید کنند. مهمترین اندیکاتور وسعت بازار خط پیشرفت-پسرفت (Advance/Decline Line) است، ولی موارد دیگری نیز برای اندیکاتورهای وسعت بازار وجود دارند، از جمله اندیکاتور حجم تعادلی (On Balance Volume)، شاخص مککللان (McClellan Summation Index)، و شاخص آرمز(Arms Index).

تعریف – اندیکاتور وسعت بازار

وسعت بازار یک استراتژی برای ارزیابی تخصصی بازار است که تلاش میکند روند کلی بازار را به معاملهگران نشان دهد. اندیکاتورهای وسعت بازار تعداد سهمهای رو به بالا و همچنین، تعداد سهمهای رو به پایین را محاسبه میکنند.

وسعت بازار مثبت هنگامی رخ میدهد که شمار سهمهای رو به بالا از شمار سهمهای رو به پایین بیشتر باشد؛ این وضعیت نشان میدهد گاوها مسئول نیروی بازار هستند – یعنی بازار صعودی است؛ به عبارت دیگر بازار در دست معاملهگرانی است که به دنبال افزایش قیمتها هستند. از سویی دیگر، وجود تعداد نامتناسبی از سهمهای رو به پایین تاییدکنندهی وضعیت خرسی یا نزولی در بازار است؛ یعنی بازار در دست معاملهگرانی است که به دنبال کاهش قیمتها هستند.

چرا از اندیکاتورهای وسعت بازار استفاده میکنیم؟

احساسات بازار (Market Sentiment) – اندیکاتورهای وسعت بازار به شما امکان میدهند گرایش بازار را به سمت صعودی (گاوی) یا نزولی (خرسی) تشخیص دهید.

قدرت الگوها – اندیکاتورهای وسعت بازار شما را قادر میسازند دربارهی کیفیت الگوی صعودی یا نزولی تصمیمگیری کنید.

چگونه از اندیکاتورهای وسعت بازار استفاده کنیم؟

شاخص پیشرفت-پسرفت

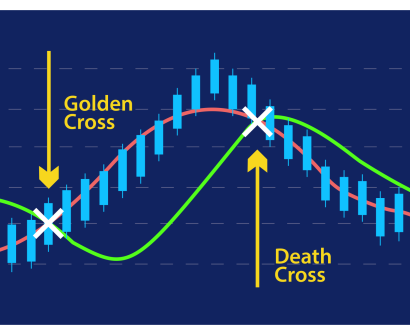

این اندیکاتور که به آن خط AD (Advance-Decline) نیز گفته میشود، اختلاف میان سهمهای در حالت پیشرفت و سهمهای در حال کاهش را محاسبه میکند. معاملهگران به طور معمول در میان نشانههای بازار و سهمهایی با عملکرد قابل توجه در بازار به دنبال موارد منحصر به فرد میگردند؛ مثلا شاخص سنجش عملکرد S&P 500.

برای مثال، چنانچه شاخص S&P 500 در حال افزایش باشد و خط AD (شاخص پیشرفت-پسرفت) کاهشی، نشان میدهد روند صعودی کنونی ممکن است انرژی خود را از دست بدهد. برعکس، اگر S&P 500 کاهشی باشد و خط AD روند افزایش را ثبت کرده باشد، نشاندهندهی آن است که این حرکت رو به پایین ممکن است به یک بازگشت ختم شود.

شاخص سقف-کف جدید

شاخص سقف-کف جدید سهمهایی را که به بالاترین قیمتهای ۵۲ هفتهشان رسیدهاند با سهمهایی که به پایینترین قیمتهای ۵۲ هفتهشان رسیدهاند، مقایسه میکند. شاخص سقف-کف زیر ۵۰ نشان میدهد تعداد سهمهایی که به پایینترین قیمتهایشان رسیدهاند از تعداد سهمهایی که به سقف خود رسیدهاند، بیشتر است؛ از این رو، احتمالا بازار روند خرسی یا نزولی خواهد داشت.

معاملهگرانی که از استراتژی خلافگرایی (کسی که برخلاف روند بازار خرید و فروش میکند) پیروی میکنند ممکن است هنگامی که اندیکاتور وسعت بازار ارقام بسیار بالا یا بسیار پایینی را نشان میدهد – مثلا زیر ۳۰ درصد یا بالای ۷۰ درصد – به خرید یا انتقال سهمهایشان بپردازند.

شاخص SPXA200R

معاملهگران میتوانند با استفاده از این دادهها تشخیص دهند چه سطحی از سهام در S&P 500 طی میانگین متحرک ۲۰۰ روزهشان معامله شدهاند. افزایش خط SPXA200R به بالاتر از ۵۰ نشاندهندهی وسعت بازار خواهد بود. معاملهگران در مورد شاخص سقف-کف جدید، معمولا به دنبال ارقام بسیار بالا یا بسیار پایین هستند تا وضعیتهای اشباع خرید یا اشباع فروش را در یک بازار وسیعتر کشف کنند.

معاملهگرانی که برای پیشبینی نشانهها به میانگین متحرک حساستری نیاز دارند، میتوانند از دادههای SPXA50R استفاده کنند؛ این دادهها نشان میدهند چه سطحی از سهمها طی میانگین متحرک ۵۰ روزهشان معامله شدهاند.

استراتژیهای معاملاتی با اندیکاتورهای وسعت بازار

طیف گستردهای از اندیکاتورهای وسعت بازار وجود دارند که معاملهگران میتوانند در ارزیابیهایشان از آنها استفاده کنند. مشهورترین آنها خط پیشرفت-پسرفت (AD) است که اساسا تعداد سهمهای نزولی را از تعداد سهمهای در حال پیشرفت کم میکند تا در یک چارچوب زمانی نامشخص، به پیشرفت خالص آنها دست یابد.

برخی دیگر از اندیکاتورهای رایج وسعت بازار عبارت هستند از:

- حجم تعادلی (On Balance Volume)

- شاخص جمعی مککللان (McClellan Summation Index)

- شاخص آرمز [Arms Index (TRIN)]

- شاخص نیرو (Power Index)

- اسیلاتور یا نوسانگر چایکین (Chaikin Oscillator)

- نرخ حجم بالا/پایین (Up/Down Volume Ratio)

- نرخ گسترش بالا/پایین (Up/Down Volume Spread)

- شاخص حجم کل

معاملهگران و متخصصان امور مالی ممکن است از اندیکاتورهای مختلف وسعت بازار برای اهداف مختلفی استفاده کنند. برای مثال، حجم تعادلی از نظر حجمی، و نه صرفا از لحاظ قیمتی، به بررسی موقعیت خرید و میانگین متحرک وزنی میپردازد، در حالی که شاخص جمعی مککللان شامل یک دستورالعمل بسیار پیچیدهای است که سیگنالهای واقعی خرید و حرکات قیمت را نشان میدهد.

قاعدتا، معاملهگران از دادههای اندیکاتورهای وسعت بازار برای انجام انواع مختلفی از بررسیهای تخصصی استفاده میکنند؛ برای مثال، آنها برای افزایش شانس موفقیتشان، نمودارها و نشانههای تخصصی را به کار میگیرند. متخصصان امور مالی نیز به همین ترتیب، ممکن است از اندیکاتورهای وسعت بازار به عنوان ابزاری برای بررسی وضعیت و احساس کلی بازار استفاده کنند.

قوانین پایه برای معامله بر اساس اندیکاتورهای وسعت بازار

قانون اول: نسبت صعودی/نزولی نشاندهندهی نسبت سهمهای رو به بالا به سهمهای رو به پایین است.

قانون دوم: نسبت پیشرفت-پسرفت (AD) همواره یک عدد ثابت است؛ و این یک مزیت تلقی میشود.

قانون سوم: فرمول نسبت صعودی به نزولی عبارت است از سهمهای صعودی تقسیم بر سهمهای نزولی.

قانون چهارم: از وضعیتهای زیر میتوان برای محاسبهی الگوی بازار استفاده کرد:

- نسبت پیشرفت به پسرفت ˂ ۱.۲۵ ← بازار صعودی یا گاوی

- نسبت پیشرفت به پسرفت در محدودهی ۰ تا ۱ ← بازار تقریبا نزولی یا خرسی

- نسبت پیشرفت به پسرفت ˂ ۲ ← بازار تا حد زیادی صعودی یا گاوی

قانون پنجم: اندیکاتور پیشرفت-پسرفت برای معاملهی تک سهمها نشانگر صعودی/نزولی بودن روند بازار است.

قانون ششم: هنگامی که خط پیشرفت-پسرفت (AD) بالاتر از وضعیت عادی یا ارزش میانگین قرار بگیرد و بیش از ۳ دوره به همان شکل باقی بماند، برای ورود به پوزیشن لانگ (long position) اقدام کنید و پوزیشن شورت (short position) را ببندید.

قانون هفتم: هنگامی که خط پیشرفت-پسرفت (AD) پایینتر از وضعیت عادی یا ارزش میانگین قرار بگیرد و بیش از ۱۰ دوره به همان شکل باقی بماند، برای ورود به پوزیشن شورت اقدام کنید و پوزیشن لانگ را ببندید.

قانون هشتم: TRIX اسیلاتور خوبی است که میتوانید به طور همزمان با اندیکاتور AD استفاده کنید. این اسیلاتور هنگام انجام معامله به وسیلهی اندیکاتور پیشرفت-پسرفت (AD) به تایید تخمینهایتان کمک میکند.

قانون نهم: چنانچه نشانههای خاصی را از اندیکاتور AD دریافت کردید، فقط در صورت بالای صفر بودن TRIX، میتوانید برای پوزیشن لانگ اقدام کنید.

قانون دهم: چنانچه نشانههای خاصی را از اندیکاتور AD دریافت کردید، فقط در صورت زیر صفر بودن TRIX، میتوانید برای پوزیشن شورت اقدام کنید.

قانون یازدهم: معاملاتتان را بر اساس اندیکاتور AD ببندید.

برخی اندیکاتورهای وسعت بازار برای معاملهگران روزانه

شاخص تیک

شاخص تیک (TICK Index) تخمین گرایش موقتی و عمومی بازار است و به عنوان یکی از مهمترین ابزارهای لازم برای معاملات روزانه شناخته میشود.

این شاخص تعداد سهام موجود در بازار بورس نیویورک را که دارای افزایش قیمت بودهاند، با تعداد سهامی که کاهش قیمت داشتهاند، مقایسه میکند. با اینکه لازم نیست معاملهگران خودشان را برای بررسی تمام موارد مربوط به شاخص تیک به زحمت بیندازند، باید به ارقام بیش از اندازه بالا یا بیش از اندازه پایین، به خصوص ۱۰۰۰ و ۱۰۰۰- دقت کنند؛ این ارقام وضعیتهای اشباع خرید یا اشباع فروش را نشان میدهند.

با توجه به تمام این مسائل، هنگام انجام معامله چگونه میتوانید از شاخص تیک استفاده کنید؟ در واقع، شما میتوانید منتظر بنشینید تا این رقم به ۱۰۰۰- برسد. پس از آن، بر اساس یک الگوی ثابت به دنبال پولبک (pullback) یا عقبگرد باشید. از سویی دیگر، در صورتی که پوزیشن لانگ را اتخاذ کردهاید و شاهد ثبت رقم ۱۲۰۰ هستید، اکنون زمان فوقالعادهای برای به دست آوردن کمی سود است، و اگر هم اتفاقی نیفتاد، مراقب سطح دوم باشید.

شاخص آرمز

فهرست آرمز (ARMS) که به آن TRIN نیز گفته میشود، وسعت بازار را با توجه به حجم بازار و سهمهای در حال پیشرفت اندازهگیری میکند. اصطلاح TRIN مخفف Short-Term Trading Index به معنی شاخص معاملاتی کوتاهمدت است. اساسا، این شاخص به بررسی این مسئله میپردازد که آیا بازار دارای افزایش حجم و قیمت بوده است یا خیر.

رقم بالای ۱ به عنوان نشانهی نزولی یا خرسی و رقم زیر ۱ به عنوان نشانهی گاوی یا صعودی تلقی میشود. در صورتی که بازار بتواند در ناحیهی مطلوبِ ۱ باقی بماند، آنگاه میتوان گفت همه چیز در بازار به صورت اصلاحشده قرار دارد.

درست مانند شاخص تیک، زمانهایی وجود دارند که نشاندهندهی سروصدای زیاد بازار هستند؛ با وجود این، هنگامی که این رقم به ۲ یا ۰.۵ نزدیک میشود، باید مراقب باشید. اینها میتوانند نشانهای از اصلاح یک الگو در روز بعد باشند. در نمودارها در طول یک روز، TRIN و قیمت در جهتهای معکوس حرکت میکنند. هنگامی که همه چیز برابر میشود، الگو اصلاح مییابد.

نتیجه

در معاملات سهام یا در سرمایهگذاریهایتان در بازار زمانبندی درست دارای بیشترین اهمیت است. ما از طریق منابع رسمی و برخی از بهترین اندیکاتورهای موجود، دادههایی را بر روی نمودار در اختیار مخاطبانمان قرار میدهیم. مدیران مالی موفق، سرمایهگذاران باهوش، موسسات و صندوقهای بازنشستگی همگی به این دادهها تکیه میکنند.